La facturación de las empresas españolas mejora pero por debajo de lo previsto

El Banco de España ha publicado las conclusiones de la encuesta sobre la actividad empresarial (EBAE), realizada entre empresas españolas sobre la evolución de su actividad en este periodo. Hoy, desde el departamento de gestión de riesgos financieros de S4 Correduría de Seguros, analizamos estas previsiones, concretamente las relativas a la facturación de las empresas españolas.

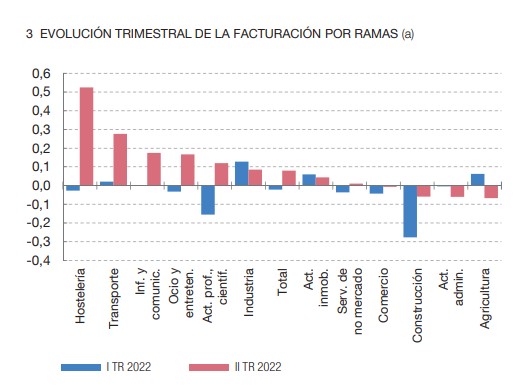

La mayor parte de los encuestados coinciden es que la facturación de las empresas españolas evoluciona positivamente tras el descenso de los tres primeros meses del año. Sin embargo, esta recuperación se queda por debajo de las expectativas previstas. Y es que el porcentaje de encuestados cuyas ventas han crecido en este período es del 29,7%, por encima del 27,1% del trimestre anterior.

La reactivación está concentrada en ramas de servicios, como la hostelería y el transporte. Todas ellas han salido beneficiadas con el final de las restricciones asociadas a la pandemia. Parece que la época estival y las vacaciones va a ayudar a ello. Por el contrario, la facturación de las empresas españolas se estaría reduciendo en los sectores de la agricultura, la construcción y las actividades administrativas.

El volumen de empleo en las empresas encuestadas está aumentando en el segundo trimestre del año. Sin embargo, como en el caso de la facturación, algo menos de lo esperado hace tres meses.

Subida de precios y costes

En cuanto a los precios y costes, las sociedades encuestadas siguen observando encarecimientos adicionales de sus consumos intermedios, aunque algo inferiores a los del trimestre anterior. En consecuencia, el 54% de las empresas consultadas ha indicado que, en el horizonte de un año, esperan subir sus precios de venta.

Finalmente, un gran número de empresas indican que el aumento del coste de sus productos intermedios. Estas subidas se dan fundamentalmente en la energía, principal canal por el que su actividad se está viendo afectada por la invasión rusa de Ucrania.

Ante este escenario, llevar a cabo la gestión de riesgos financieros con expertos es la mejor medida para evitar situaciones de impagos y poder recurrir a alternativas de financiación. Desde Insure S4 Credit ayudamos a las empresas a seguir creciendo incluso en épocas de incertidumbre económica como la actual.

Fuente: Banco de España.